27 lutego 2023

Crowdfunding jako metoda pozyskiwania kapitału w celu realizacji inwestycji deweloperskich

Crowdfunding, określany w polskim ustawodawstwie jako usługa finansowania społecznościowego, polega na gromadzeniu środków finansowych od wielu inwestorów, zwykle inwestujących mniejsze kwoty, z przeznaczeniem na konkretny cel. Celem tym może być również realizacja przedsięwzięcia deweloperskiego i to na każdym jego etapie. Dzieje się to za pośrednictwem internetowej platformy inwestycyjnej, obsługiwanej przez dostawcę usług finansowania społecznościowego. Platforma ta łączy strony transakcji, tj.: właściciela projektu chcącego pozyskać kapitał dla realizacji swojego zamierzenia (w naszym przypadku dewelopera) oraz inwestorów angażujących swoje środki finansowe w dany projekt deweloperski. Z uwagi na przyjęte limity kwot, jakie możliwe są do pozyskania w ramach danej platformy inwestycyjnej (docelowo równowartość 5 mln euro), narzędzie to może być pomocne w sfinansowaniu stosunkowo niewielkich projektów deweloperskich.

Dostawca usług

Operatorem platformy finansowania społecznościowego i podmiotem,który organizuje cały proces uzyskania finansowania jest dostawca usług finansowania społecznościowego. Zgodnie z aktualnym stanem prawnym może być nim jedynie podmiot niezależny od stron transakcji finansowania społecznościowego. Niedozwolone są w szczególności powiązania kapitałowe lub osobowe pomiędzy dostawcą usług finansowania społecznościowego a właścicielem projektu. W przypadku inwestorów (angażujących swoje środki) możliwe jest ich powiązanie z właścicielem projektu, ale obowiązkowe jest informowanie o tym fakcie na platformie. Ma to na celu zapewnienie rzetelnej obsługi stron transakcji oraz unikanie faworyzowania wybranej grupy inwestorów. Ta forma finansowania inwestycji stanowić może alternatywę dla pozyskania finansowania bankowego, nie tylko przez podmioty, których zdolność kredytowa nie pozwala na pozyskanie środków z kredytu bankowego.

Modele crowdfundingu

Rozwinęły się dwie podstawowe formy crowdfundingu – pożyczkowy (udzielenie pożyczki) i udziałowy (zostanie wspólnikiem właściciela projektu). Od 10 listopada 2023 r.w Polsce nie będzie już jednak możliwe oferowanie za pośrednictwem platformy udziałów w spółkach z ograniczoną odpowiedzialnością.

Obecność na rynku polskim

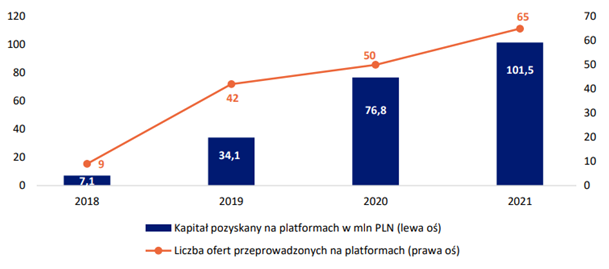

Crowdfunding w Polsce jest w praktyce relatywnie nową formułą pozyskiwania kapitału, została ona natomiast mocno rozwinięta w krajach Europy Zachodniej. Prognozuje się jednak, że w następnych latach w Polsce udział środków pochodzących z crowdfundingu w realizacji inwestycji będzie rósł. Rozwój tego sektora rynku prezentuje poniższy diagram. Wiele projektów finansowanych w tej formule to inwestycje deweloperskie.

(Źródło: Raport Urzędu Komisji Nadzoru Finansowego: Rynek ofert publicznych akcji oraz dłużnych papierów wartościowych w Polsce w 2021 r.; opracowanie własne UKNF na podstawie danych z platform crowdfundingowych)

Ramy prawne

Podstawowym aktem prawnym regulującym zasady prowadzenia działalności w tym zakresie jest Rozporządzenie 2020/1503 w sprawie europejskich dostawców usług finansowania społecznościowego dla przedsięwzięć gospodarczych oraz zmieniające rozporządzenie (UE) 2017/1129 i dyrektywę (UE) 2019/1937 (dalej jako: Rozporządzenie). Aktem uzupełniającym jest ustawa z dnia 7 lipca 2022 r. o finansowaniu społecznościowym dla przedsięwzięć gospodarczych i pomocy kredytobiorcom (dalej jako: Ustawa). Określają one m.in. zasady funkcjonowania platformy oraz prawa i obowiązki uczestników procesu pozyskiwania finansowania, a także zasady uzyskania zezwolenia przez dostawcę usług finansowania społecznościowego.

Ważna data – 10 listopada 2023 roku

Komisja Europejska ustaliła na dzień 10 listopada 2023 r. datę graniczną, po upływie której konieczne będzie posiadanie zezwolenia na prowadzenie działalności jako dostawca usług finansowania społecznościowego. Zgodnie z obecnymi przepisami należy przyjąć, że data ta jest datą ostateczną i nie będzie podlegała dalszym zmianom. Po 10 listopada 2023 r. niemożliwe będzie prowadzenie działalności jako dostawca usług finansowania społecznościowego bez wymaganego zezwolenia organu nadzorczego. W Polsce organem tym jest Komisja Nadzoru Finansowego (dalej jako: KNF).

Last minute dla crowdfundingu bez zezwolenia

W związku z określaniem przez Komisję Europejską terminu pozyskania zezwolenia na prowadzenie działalności przez dostawców usług i uwzględniając też opóźnienie wprowadzenia szczegółowych zasad prawnych funkcjonowania tej formy finansowania, możliwe będzie jeszcze przez najbliższe miesiące prowadzenie działalności crowdfunding’owej na dotychczasowych zasadach. Działalność ta odbywać się będzie bez formalnego nadzoru KNF.

Jest całkiem prawdopodobne, że już przed graniczną datą 10 listopada 2023 r. na polskim rynku rozpoczną działalność podmioty, które uzyskają wymagane zezwolenie KNF. Do KNF napływają już pierwsze wnioski o ich wydanie. W takich wypadkach, począwszy od dnia uzyskania zezwolenia KNF, podmioty te muszą działać zgodnie z przepisami Rozporządzenia, Ustawy i uzupełniających je przepisów wykonawczych.

Wymogi prawne

Przepisy Rozporządzenia regulują zasady prowadzenia tego typu działalności przez dostawców, zasady działania platformy finansowania społecznościowego oraz obowiązki i uprawnienia zarówno dostawcy usług, jak i właściciela projektu oraz inwestora. Wprowadza ono szereg obostrzeń związanych m.in. z:

- obowiązkiem dzielenia inwestorów na doświadczonych i niedoświadczonych,

- limitami inwestycyjnymi dla inwestorów niedoświadczonych,

- zapewnieniem inwestorom niedoświadczonym okresu namysłu i prawa do wycofania się z inwestycji,

- rozbudowanym obowiązkiem informacyjnym względem inwestorów,

- wprowadzeniem ustandaryzowanego arkusza kluczowych informacji inwestycyjnych, jaki przed rozpoczęciem zbierania środków w formie crowdfundingu powinni opracowywać właściciele projektu.

Jak się przygotować do zmian w przepisach?

Najbliższe miesiące to okres, który podmioty zamierzające działać na rynku jako dostawcy usług finansowania społecznościowego powinny wykorzystać na zdobycie wymaganego zezwolenia KNF i dostosowanie swoich platform do wymogów Rozporządzenia i innych przepisów. Z kolei właściciele projektów rozważający pozyskiwanie finansowania w tej formule winni przystąpić do rozeznania nowych zasad, na jakich opierać się będzie tego typu finansowanie, a także do analizy wprowadzonego Rozporządzeniem wzoru arkusza kluczowych informacji inwestycyjnych. Jest to bowiem dokument, którego sporządzenie będzie wymagane od wszystkich właścicieli projektu.

Arkusz kluczowych informacji inwestycyjnych

Zakres przedmiotowy arkusza kluczowych informacji inwestycyjnych jest różny – w zależności od tego czy finansowanie inwestycji odbywać się będzie w ramach crowdfundingu pożyczkowego, czy też udziałowego. Arkusze te będą podlegać kontroli i weryfikacji przez dostawcę usług finansowania społecznościowego, który ponosi odpowiedzialność za ich treść.

Odpowiedzialność za zgodność informacji zawartych w arkuszu kluczowych informacji inwestycyjnych ze stanem faktycznym oraz za to, że arkusz ten nie pomija niczego, co mogłoby wpływać na jego znaczenie, ponosi właściciel projektu oraz podmiot sporządzający informację lub biorący udział w jej sporządzeniu (jednak ich odpowiedzialność dotyczy tylko informacji, które sporządzili lub w których sporządzeniu brali udział). W tym samym zakresie co właściciel projektuodpowiada także dostawca usługi finansowania społecznościowego, w odniesieniu do arkuszy kluczowych informacji inwestycyjnych umieszczonych na platformie. Należy się zatem spodziewać, że do usług finansowania społecznościowego dopuszczane będą jedynie projekty (w tym projekty deweloperskie), które zostały należycie opisane w arkuszach kluczowych informacji inwestycyjnych.

Poddanie szczegółowej analizie całokształtu regulacji wprowadzonej Rozporządzeniem i Ustawą wykracza poza ramy niniejszej publikacji. Przystępując do pozyskania w tej formie kapitału dla realizacji inwestycji warto odpowiednio się do tego przygotować. Z perspektywy dewelopera najistotniejsze jest poznanie zasad sporządzania i formułowania arkusza kluczowych informacji inwestycyjnych oraz zabezpieczenie w umowie z dostawcą usług finansowania społecznościowego interesów dewelopera jako podmiotu uzyskującego finansowanie.

Jeśli są Państwo zainteresowani tą formą pozyskiwania kapitału dla inwestycji deweloperskich chętnie wesprzemy Państwa we wdrożeniu nowych zasad obowiązujących przy składaniu inwestorom oferty za pośrednictwem platformy finansowania społecznościowego.

Autor: Magdalena Stępień

Kontakt do specjalisty

Jacek Łubecki

radca prawny

Michał Wojciechowski

radca prawny